בשנים האחרונות הונפקו מספר סדרות אג"ח של חברות נדל"ן זרות בשוק המקומי. בין הגיוסים הבולטים ניתן למנות את אקסטל, זראסאי, דה לסר וברוקלנד. באחרונה נראה שכמות ההנפקות של חברות נדל"ן זרות מתעצמת, ומספר חברות חדשות נמצאות בתהליך הנפקה של איגרות חוב בבורסה בתל אביב. גל הנפקות זה תופס תאוצה לאור הריבית הנמוכה וסביבת המרווחים הנוחה בארץ.

היכולת לגייס חוב ברמת החברה (בניגוד לחוב ברמת פרויקט בודד) ובתמחור נוח מהווה את מקור המשיכה העיקרי של חברות זרות לישראל. נזכיר, כי אג"ח בדירוג A בארץ מקבילה לאיגרת בדירוג עולמי של B או BB. בעוד התשואה החציונית בארץ לאיגרות בקבוצת דירוג זו עומדת על כ-2.5% (שקלי), בארה"ב התשואה על איגרות בדירוג העולמי המקביל למח"מ חציוני דומה עומדת על 3.5%-4.5% (דולרי).

למה המרווח בארץ נמוך יותר?

באופן כללי, שיטת התמחור בהנפקות מתבססת במידה רבה על אלטרנטיבות ההשקעה, אשר ניצבות בפני ציבור המשקיעים. בתמחור איגרת חוב חדשה, יש לבחון תחילה את הסיכון הטמון בהשקעה באותה איגרת. לאחר מכן יש לבחון מהי התשואה הגלומה באיגרות בעלות רמת סיכון דומה בשוק. כאשר התשואה באיגרת החדשה גבוהה ביחס לרמת הסיכון הגלומה בה בהשוואה לתשואה הקיימת בשוק, סביר כי יהיה ביקוש לאיגרת החדשה.

החשדנות שבה מקבל ציבור המשקיעים את ההנפקות של חברות הנדל"ן הזרות, מובילה לכך שחלק מהאיגרות שהונפקו נסחרות במרווח גבוה בהשוואה לחברות מקומיות בעלות מאפיינים דומים. ניקח לדוגמה את חברת אקסטל, הפועלת בתחום הנדל"ן בניו יורק הן בתחום היזמי והן בתחום המניב. החברה הנפיקה איגרת בדירוג A בהיקף של כמיליארד שקל בחודש יוני האחרון - ההנפקה הגדולה ביותר מבין החברות הזרות שהנפיקו בישראל. הסדרה נסחרת במרווח של כ-3.8% והיא בעלת מח"מ של כ-4.2 שנים.

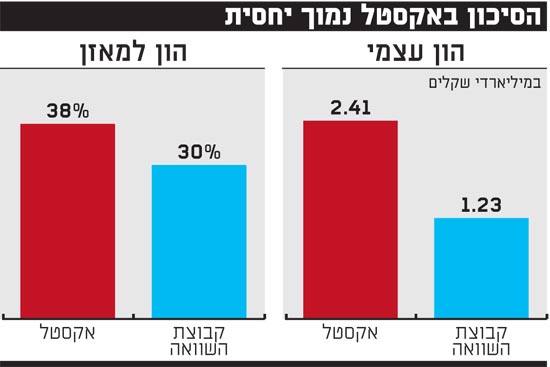

אחת האינדיקציות לרמת הסיכון בחברה היא היקף ההון העצמי. ההון העצמי מהווה כרית ביטחון לבעלי האג"ח, במקרה של ירידת ערך הנכסים או של כניסה למצוקה תזרימית. מכאן, ככל שלחברה הון עצמי גדול יותר, כך ניתן להעריך כי הסיכון לבעלי האג"ח נמוך יותר. ההון העצמי המשויך לבעלי המניות של חברת אקסטל עומד על כ-640 מיליון דולר (כ-2.4 מיליארד שקל). לשם השוואה, חציון היקף ההון העצמי בחברות בתחום הנדל"ן באותה קבוצת דירוג מסתכם בכ-1.2 מיליארד שקל.

יחד עם זאת, בחינת ההון העצמי לבדו עלולה להטעות. במקרים שבהם לחברה יש הון עצמי גבוה יחסית, סטייה קלה בשווי הנכסים עלולה למחוק נתח משמעותי מההון. כך למשל, במקרה שרמת המינוף גבוהה, כל 1% שינוי בשווי הנכסים ישפיע באופן חד יותר על היקף ההון העצמי. מכאן, ככל ששיעור ההון העצמי ביחס לסך נכסי החברה, גדול יותר, הסיכון לבעלי האג"ח נמוך יותר. שיעור ההון העצמי מסך המאזן עומד אצל אקסטל על כ-38%, בהשוואה לכ-30% בחברות הפועלות בתחום הנדל"ן באותה קבוצת דירוג.

נציין כי מדובר באינדיקציה מהירה בלבד בנוגע לרמת הסיכון של אקסטל. ניתן להרחיב את הבדיקה ליחסים פיננסיים אחרים ופרמטרים נוספים, כגון היקף הפעילות היזמית אל מול הפעילות המניבה, תזרים המזומנים הצפוי של החברה ועוד, אך כל אלו אמורים להשתקף בדירוג.

תמחור נוח יחסית

למרות זאת, החשדנות המובנת של השוק כלפי החברות החדשות בכלל, ואקסטל בפרט, מתבטאת, כאמור, בהבדלים בתמחור. בעוד הסדרה של אקסטל נסחרת במרווח 3.8%, המרווח החציוני של חברות הפועלות בתחום הנדל"ן בעלות דירוג זהה ומח"מ דומה עומד על כ-2.4% בלבד. נדגיש, כי גם אם נצמצם את קבוצת ההשוואה לחברות אשר פועלות בחו"ל בלבד נקבל תוצאה דומה. אמנם בהחלט ייתכן שאותן חברות היו מגייסות חוב בחו"ל במחירים גבוהים יותר, אך נראה כי מדובר בתמחור נוח יחסית בהשוואה לרמת המחיר השוררת בשוק הקונצרני בארץ.

לסיכום, הנפקות של חברות זרות בארץ מעוררות את חשד ציבור המשקיעים, על רקע המרווח הנמוך יותר שבו מנפיקות חברות אלו בהשוואה למרווחים בחו"ל. בהקשר לכך, אנו מעריכים שכדאי לשקול הסטת חלק מהתיק לקנייה ישירה בחו"ל, שם רמות המרווחים והתשואות גבוהות יותר.

יחד עם זאת, הרחבת השוק הקונצרני בארץ לחברות נוספות מאפשרת למשקיעים לגוון את תיק ההשקעות במרווחים נאים ביחס לרמות המרווחים הקיימות בשוק הקונצרני בארץ כיום. כבכל השקעה, נדרשת בחינה של רמת הסיכון הגלומה בה, וכן היכרות עם המאפיינים הספציפיים של החברה. באופן כללי, אנו מעריכים כי לפחות בחלק מן המקרים השקעות מסוג זה מאפשרות פיזור סיכונים אל מעבר לגבולות ישראל, ובמקרים רבים במינוף סביר ביחס לחברות מקומיות.

הכותבים הם מנהלת מחלקת המחקר במנורה מבטחים פיננסים ומנהל השקעות בכיר בקרנות בית ההשקעות. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

אקסטל - תמחור גבוה למרות סיכון נמוך יחסית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.