אחרי שלושה חודשי פעילות אינטנסיביים מתחילת 2015, החברות הציבוריות ניצלו את מיעוט ימי המסחר באפריל (בשל חופשות פסח ויום העצמאות), ולקחו אתנחתא חלקית מפעילות גיוסי האג"ח. מנתוני חברת מידרוג עולה כי בסיכום אפריל התכווץ היקף הנפקות האג"ח הקונצרניות בבורסה ב-28%, והללו עמדו על קרוב ל-2 מיליארד שקל, לעומת כ-2.8 מיליארד שקל שגויסו בחודש המקביל, אפריל 2014.

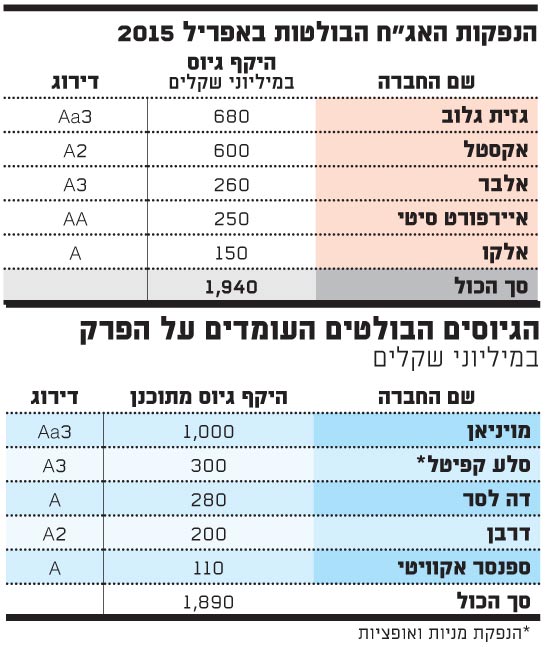

במידרוג מציינים כי בסך הכל חמש חברות גייסו חוב באפריל. שלוש הן שייכות לתחום הנדל"ן המניב: גזית גלוב (כ-680 מיליון שקל), אקסטל האמריקאית (כ-600 מיליון שקל) ואיירפורט סיטי (כ-250 מיליון שקל). מלבדן גייסו גם חברת הליסינג אלבר (כ-260 מיליון שקל), וחברת ההחזקות אלקו (כ-150 מיליון שקל). כל החברות שהנפיקו מדורגות בקבוצת ה-A.

ערן היימר, מנכ"ל מידרוג, הסביר כי "החגים באפריל הקטינו את היקף ההנפקות, אך בסך הכול מתחילת 2015 שוק החוב גדל". במבט קדימה מעריך היימר כי "היקף ההנפקות ימשיך לגדול". כבר בימים האחרונים נרשמו הצלחות וביקושים גבוהים בשלב המוסדי בכמה הנפקות, בהן זו של חברת הנדל"ן דרבן (כ-200 מיליון שקל) וגם של חברות קטנות יותר מקבוצת ה-B דוגמת אאורה (כ-30 מיליון שקל). קרן הריט סלע קפיטל הבטיחה גיוס של כ-300 מיליון שקל, במסגרת הנפקת אקוויטי (מניות ואופציות).

נראה כי במאי צפויה פעילות גיוסי החוב לחזור לשגרה האינטנסיבית שאפיינה אותה, כשחברות רבות מעוניינות לנצל את הביקושים הגבוהים המאפיינים כעת את השוק. על הפרק עומדים כמה גיוסים גדולים, שיכללו גם מספר הנפקות אג"ח ראשוניות. הבולטת מבין ההפנקות הללו היא זו של חברת מויניאן לימיטד, השייכת לטייקון הנדל"ן היהודי אמריקאי ג'וזף מויניאן. החברה מעוניינת לבצע גיוס ענק של עד מיליארד שקל, ולקראת המהלך פרסמה השבוע טיוטת תשקיף.

הגיוס הצפוי של מויניאן ימשיך את גל גיוסי החוב של חברות נדל"ן אמריקאיות בשוק המקומי, כשהן מנצלות את הריביות האטרקטיביות שהן מצליחות להשיג בת"א. מלבדה ממתינות בתור חברות אמריקאיות נוספות המבקשות לגייס סכומים משמעותיים של כמה מאות מיליוני שקלים כל אחת. בין החברות הללו ניתן למנות את וורטון פרופרטיז של ג'ף סאטון, PMG של קווין מלוני ו-JDS של מייקל שטרן, שנמצאות עדיין בשלב מקדמי יחסית, וטרם הגישו טיוטות תשקיף.

גם חלוצת גל "ההנפקות האמריקאיות", חברת דה לסר של אברהם לסר, תחזור לגייס חוב בישראל דרך סדרת אג"ח חדשה בהיקף של עד 280 מיליון שקל. אליה תצטרף גם חברת ספנסר אקוויטי, שגייסה לראשונה חוב לפני כמה חודשים, ומתכננת לגייס כ-110 מיליון שקל נוספים.

בין החברות המקומיות הצפויות לגייס לראשונה חוב נמנית חברת האשראי החוץ בנקאי האחים נאוי, של האחים דורי ושאול נאוי, שקיבלה דירוג A מינוס לגיוס של עד 250 מיליון שקל. קבוצת אורון של האחים גילי ויואל עזריה, העוסקת בנדל"ן, תשתיות ותעשייה, מעוניינת לגייס גם היא כמה מאות מיליוני שקלים, ופרסמה השבוע טיוטת תשקיף לקראת המהלך, העשוי לכלול לצד גיוס האג"ח גם הנפקה ראשונית של מניותיה.

מי שעוד בוחנת הנפקת מניות ראשונית היא חברת הנדל"ן ויתניה, הנסחרת כיום בבורסה באמצעות אג"ח, והודיעה בימים האחרונים על כוונתה להגיש בקשה לרשות ני"ע לקבלת היתר לפרסום תשקיף הנפקה.

מנתוני מידרוג עולה כי בארבעת החודשים הראשונים של 2015 הגיע סכום הגיוסים בשוק לכ-18 מיליארד שקל - צמיחה של 55% ביחס לתקופה המקבילה ב-2014. חלק גדול מהצמיחה מיוחסת לגיוסים שביצעו הבנקים, שהיו אחראיים על כ-45% מהסכום, אחרי שגייסו יותר מ-8 מיליארד שקל - פי ארבעה ממה שגייסו בתקופה המקבילה אשתקד. על עיקר הצמיחה אחראיים הפועלים ומזרחי טפחות, שגייסו יחד כ-6 מיליארד שקל (כל בנק כמחצית מהסכום).

הגיוסים הבולטים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.